LL Lucky Games AB (publ) (”Lucky Games” eller ”Bolaget”) designar, utvecklar och marknadsför digitala spelautomater till speloperatörer. Bolaget grundades i Stockholm 2019 av veteraner inom spelutveckling, med fokus på spelupplevelser och design. Med kombinationen av kreativa krafter, tekniska kunskaper och affärskunskap har Bolaget utvecklat en bred spelportfölj. Bolaget är listat på Nasdaq First North Growth Market.

Pressmeddelanden

Fokus på tillväxt

Lucky Games nuvarande mål är att inleda nästa fas i sin tillväxtstrategi där vi ser utrymme för en fortsatt stigande omsättning och att Bolaget därmed borde kunna närma sig uthållig lönsamhet. Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering härleder vi ett motiverat bolagsvärde om 222 MSEK i ett Base scenario. Med hänsyn till den kapitalstruktur som gäller efter den tidigare genomförda riktade emissionen och kvittningsemissionen, översätts detta till ett motiverat värde per aktie om 0,78 kr.

- Kraftig tillväxt och överträffade estimat

Under det fjärde kvartalet 2023 uppgick nettoomsättningen till 10,2 MSEK (1,4), motsvarande en ökning om hela 629 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q3-23 om 6 MSEK, vilket Lucky Games därmed överträffade med 4,2 MSEK. I Q4-rapporten, vilken är den första som upprättas enligt IFRS, framgår även en mer detaljerad bild av Bolagets intäktsströmmar – där det är tydligt att Asien stod för den absoluta merparten av nettoomsättningen under Q4-23 (98 %). I noterna framgår det även att mer än 90 % av koncernens intäkter kom från fyra kunder; kund A 34 %, kund B 24 %, kund C 17 % och kund D 17%, medan 2022 bidrog två kunder individuellt med 72 % respektive 18 %.

- Förbättrat resultat – om än fortsatt negativt

Sett till omsättningen fanns det förutsättningar för ett bättre utfall vad gäller rörelseresultatet, vilket också blev fallet. Inför rapporten hade vi estimerat ett EBITDA-resultat om -7,4 MSEK, att jämföra med det faktiska utfallet om -5,6 MSEK. Även om rörelseresultatet var negativt, var detta en förbättring jämfört med våra egna estimat, såväl som med jämförbar period 2022 då EBITDA-resultatet uppgick till -8,9 MSEK.

- Har snyggat till balansräkningen och stärkt kassan

Tidigare i januari beslutade Lucky Games om en riktad nyemission motsvarande ca 20,5 MSEK, samt om en kvittningsemission om ca 40,2 MSEK. Kvittningsemissionen genomförs för återbetalning av det tidigare upptagna lånet från NCTK vilket därmed sänker Lucky Games skuldsättning väsentligt, och genom den riktade emissionen stärker Bolaget sin kassa samtidigt som Lucky Games knyter till sig den kompetens som en av deltagarna i emissionen, Bryan Fun Kha Choong, kan bidra med. Bryan har varit verksam inom IT-företag i över 15 år och har sedan 2019 varit General Manager för Betwin Tech Services, ett företag verksamt inom igaming. Han bedöms besitta värdefull kunskap som kan bidra till att utveckla Lucky Games i en riktning som innebär ökade försäljningsintäkter och således, i förlängningen, bidra till en stigande lönsamhet.

Har lagt grunden för nästa år

Utifrån nuvarande estimat samt tillämpade värderingsantaganden i denna analysuppdatering upprepar vi vårt motiverade bolagsvärde om 199 MSEK (199) i ett Base scenario. Med hänsyn till den kapitalstruktur som kommer att gälla efter att förvärvet av CYG Pte. Ltd. avklarats, översätts detta till ett motiverat värde per aktie om 1,25 kr. Detta är i termer av värde per aktie lägre än i vår analys från i augusti, vilket är en teknisk justering till följd av ett ökat antal aktier för betalning av köpeskillingen, då vi som nämnt behåller vårt tidigare motiverade bolagsvärde i absoluta tal om 199 MSEK för Lucky Games.

- Fortsatt hög omsättning

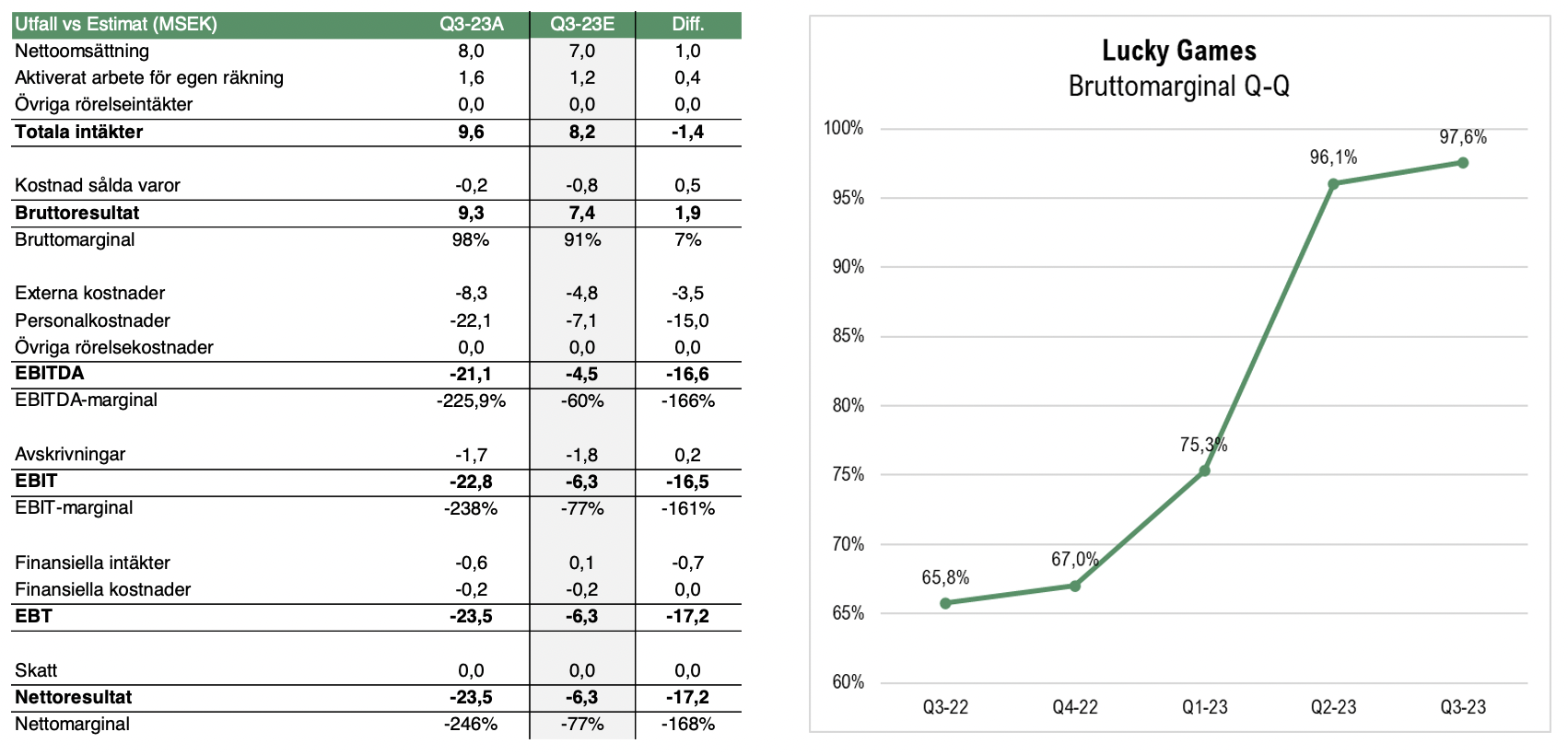

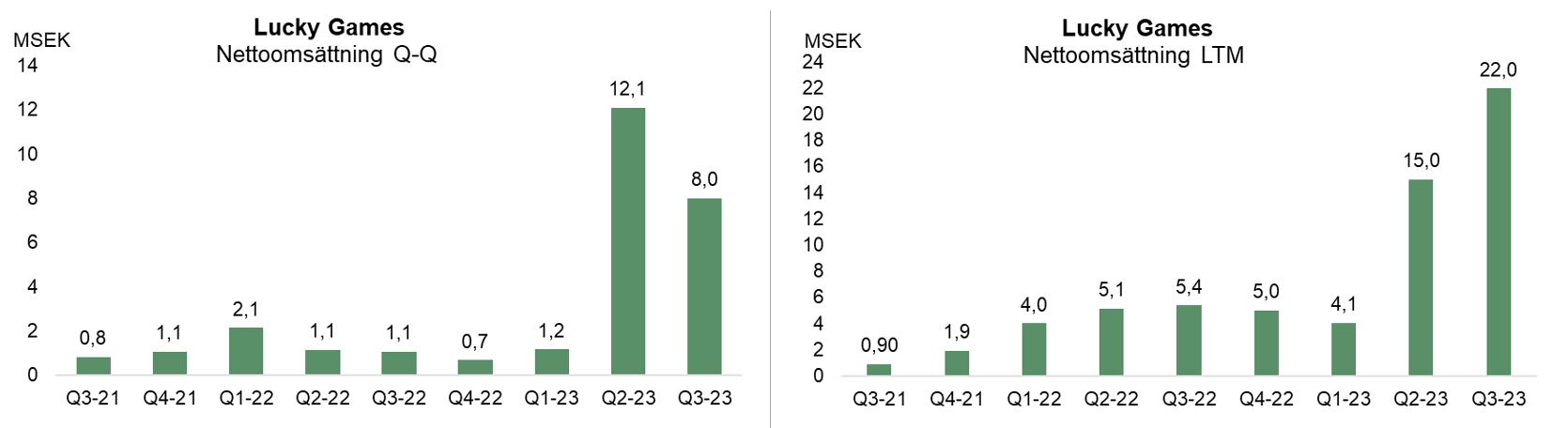

Under Q3-23 uppgick nettoomsättningen till 8,0 MSEK (1,1), motsvarande en ökning om hela 648 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q3-23 om 7 MSEK, vilket Lucky Games därmed överträffade. I rapporten skriver Lucky Games att den kraftiga ökningen beror på att de nya spelsläppen överträffade förväntningarna, vilket utvidgade Bolagets kundbas och intäktsströmmar på den globala spelmarknaden.

- Resultatet belastas av engångskostnader

Sett till bruttomarginalen uppgick denna till 98 % (66), att jämföra med vårt estimat om 91 %. Den höga marginalen ser vi som ett tydligt tecken på den skalbarhet som Lucky Games affärsmodell ger upphov till vid en stigande försäljning. Inför rapporten hade vi estimerat ett EBITDA-resultat om -4,5 MSEK, att jämföra med det faktiska utfallet om -21,1 MSEK. Den huvudsakliga förklaringen till diskrepansen är att Lucky Games personalkostnader uppgick till ca 22 MSEK under Q3-23, att jämföra med vårt estimat om ca 7 MSEK. Förklaringen till de ökade personalkostnaderna ser vi dock som följande; engångsutbetalningar och kvittning av tidigare VD:s fordran på en bonus om ca 13 MSEK, vilket kvittades genom en riktad emission av aktier, samt investeringar i ett utökat humankapital, t.ex. relaterat till utvecklingscentret i Taiwan. Med hänsyn till detta kan det tänkas att Lucky Games justerade EBITDA-resultat uppgick till ca -8 MSEK under Q3-23, vilket därmed hade varit närmare vårt eget estimat såväl som att det hade varit i linje med jämförbart kvartal 2022.

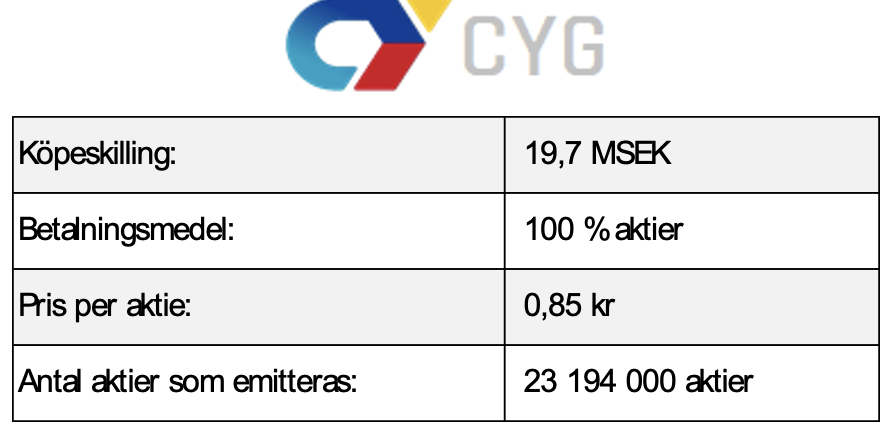

- Har förvärvat andel av mjukvarubolag

Lucky Games förvärvade under november 20 % av CYG Pte. Ltd., vilket är ett Singapore-baserat mjukvaruutvecklingsföretag som specialiserar sig på backend-system för aktörer som verkar inom Fintech- och spelbranschen. CYG Pte. Ltd positionerar sig som en ledande plattformsleverantör på reglerade marknader, inklusive Filippinerna. Företaget samarbetar med varumärken som InPlay, det första reglerade onlinekasinot i Filippinerna. Med en estimerad omsättning om ca 50 MSEK under 2023 har företaget sitt huvudkontor i Singapore och ett ytterligare kontor i Manila. Organisationen sysselsätter över 40 IT-specialister och har utvecklat en distributionsplattform som kan hantera över 500 miljoner transaktioner dagligen.

Nytt rekord och lönsamhet

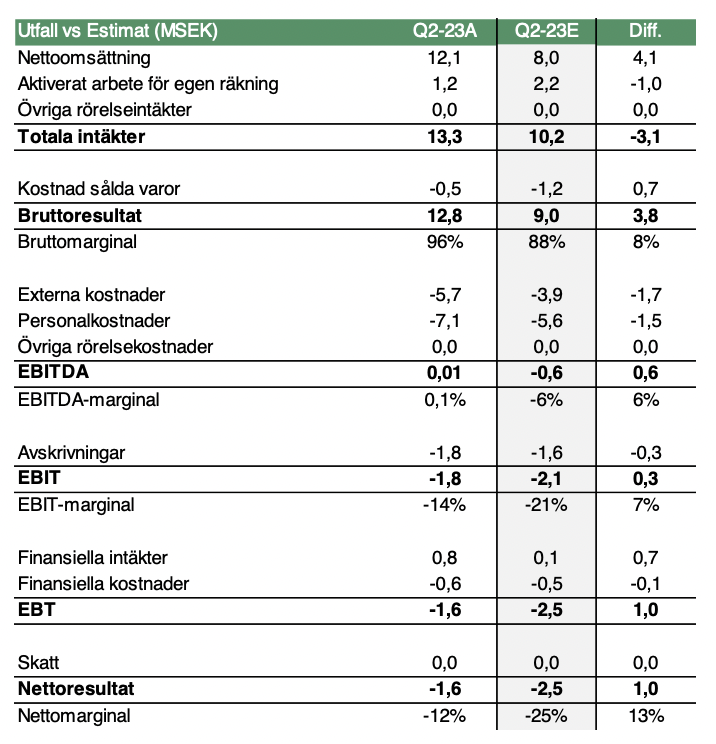

LL Lucky Games AB (”Lucky Games” eller ”Bolaget”) har för årets andra kvartal levererat en rekordförsäljning som även överträffade våra estimat. Dessutom kunde Bolaget uppvisa ett positivt EBITDA-resultat för ett enskilt kvartal, vilket är första gången i Lucky Games historia. Trots detta har aktien sedan Q2-rapporten publicerades handlats i en sidledes rörelse, vilket vi anser är omotiverat och att rapporten snarare motiverar en högre uppgång. Bolaget tar kliv framåt och vi väljer att upprepa vårt nuvärde per aktie om 1,5 (1,5) kr i ett Base scenario.

- Levererar rekordintäkter

Under det andra kvartalet 2023 uppgick nettoomsättningen till 12,1 MSEK (1,1), motsvarande en kraftig ökning om hela 964 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q2-23 om 8 MSEK, vilket Lucky Games därmed överträffade med råge. I rapporten skriver Lucky Games att den kraftiga ökningen beror på en kombination av olika tillväxtfaktor, som exempelvis den framgångsrika lanseringen av Popeye och att Lucky Games under årets andra kvartal har slutfört och levererat ett skräddarsytt spel för Danske Licens Spil. Lucky Games har dessutom utökat sin kundbas och etablerat nya intäktsflöden genom att erbjuda sina speltjänster till en bredare marknad.

- Når positivt EBITDA

Sett till bruttomarginalen (ej just.) uppgick denna till 96 % (85), att jämföra med vårt estimat om 88 %. Den höga marginalen ser vi som ett tydligt tecken på den skalbarhet som Lucky Games affärsmodell ger upphov till vid en stigande försäljning. Den kraftiga intäktsökningen och höga bruttomarginalen, i kombination med god kostnadskontroll i rörelsen, resulterade även i att Lucky Games kunde redovisa ett svagt positivt EBITDA-resultat om ca 0,01 MSEK (-8,2), vilket vi såklart ser positivt på.

- Stabil finansiell position

Vid utgången av juni 2023 uppgick kassan till 34,1 MSEK vilken har stärkts via ett aktieägarlån om ca 43 MSEK från NCTK Holdings International, där lånet framförallt gör det möjligt för Lucky Games att fortsätta sin utveckling genom att etablera ett plattformsutvecklingscenter i Taiwan. Lånet bidrar även till att ge en stabil finansiell position för Lucky Games.

- Upprepar värderingsintervallet

Lucky Games uppvisade en imponerande tillväxt under Q2-23 varpå vi justerar upp våra estimat för årets två återstående kvartal och tillika helåret 2023. Vi räknar därmed med en nettoomsättning om ca 26 MSEK (22) för 2023, och väljer att upprepa vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

LL Lucky Games AB (”Lucky Games” eller ”Bolaget”) har under de senaste månaderna meddelat flera operativa framsteg, bl.a. en tilldelad maltesisk spellicens, ingångna partnerskap och lanseringen av spelet Popeye, vilket bidrog till en total försäljning om 5 MSEK och lönsamhet på sista raden under april månad. Därefter har Lucky Games dessutom säkrat en lånefinansiering om ca 43 MSEK. Bolaget tar kliv framåt och vi väljer att behålla våra tidigare prognoser och motiverade målmultipel, varpå vi upprepar ett nuvärde per aktie om 1,5 (1,5) kr i ett Base scenario.

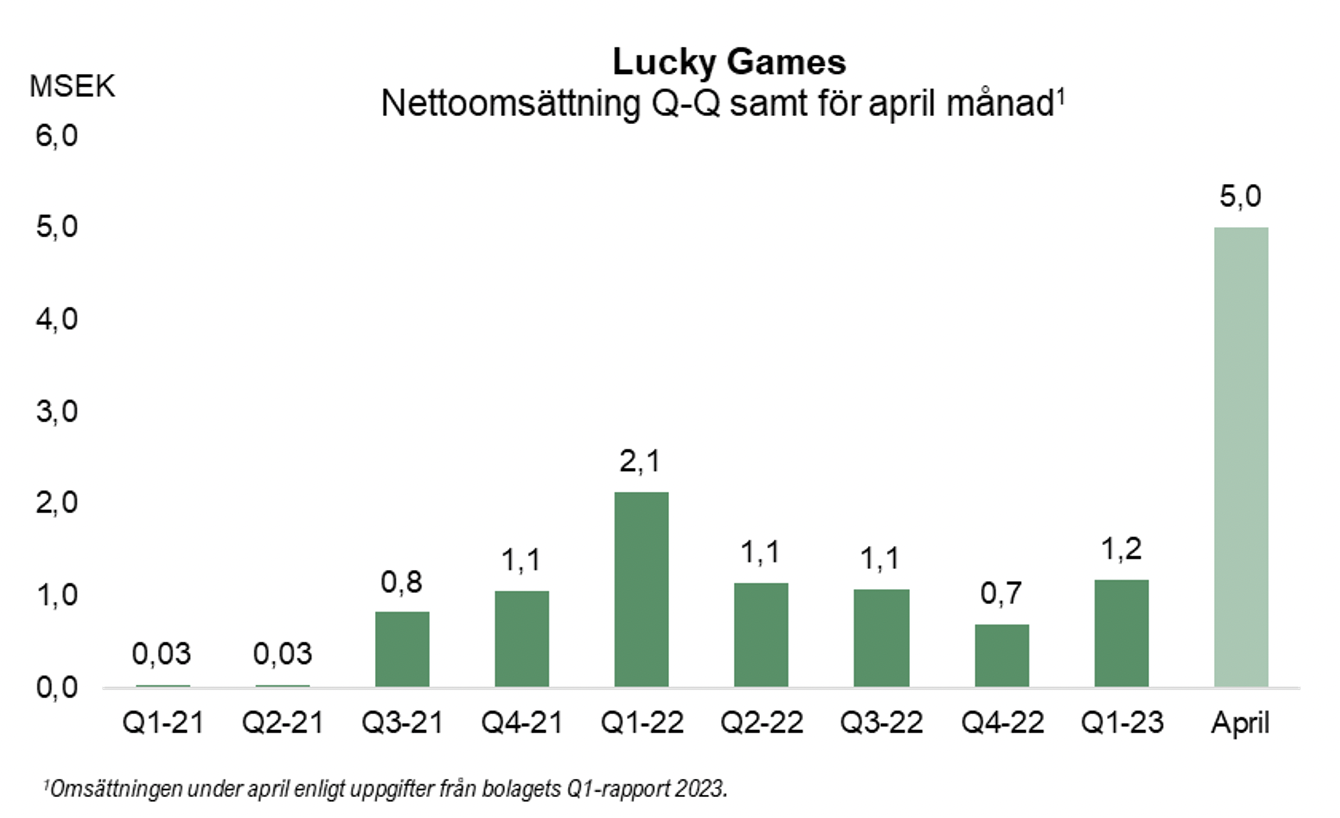

- Visar tillväxt kvartal-till-kvartal

Under Q1-23 uppgick nettoomsättningen till 1,2 MSEK (2,1), motsvarande en minskning om 45 % Y/Y. Vi ser att den primära anledningen till den lägre försäljningen är att Lucky Games under hösten 2022 har avyttrat sin Casual Casino-spelportfölj, vilket således var en del av portföljen under det första kvartalet 2022 men inte 2023. Det blir således mer rättvist att jämföra med det föregående kvartalet (Q4-22) då försäljningen uppgick till 0,7 MSEK, vilket därmed innebär att Lucky Games uppvisade en tillväxt om 72 % Q-Q under Q1-23.

- Omsättningsrekord och lönsamhet under april

Lucky Games har haft en stark start på Q2-23 med hög tillväxt under april, där omsättningen landade på hela 5 MSEK. Detta innebär ett nytt intäktsrekord för en enskild månad, vilket kan tillskrivas en kombination av olika faktorer; lanseringen av spelet Popeye, vilket har lanserats till flera speloperatörer, samt att Lucky Games under april har skräddarsytt och levererat ett spel för Danske Licens Spil, vilket bidragit ytterligare till intäkterna. Intäkterna om 5 MSEK innebar dessutom att Lucky Games var lönsamma under april, en milstolpe som aldrig tidigare uppnåtts. Omsättningen om

5 MSEK är i linje med Lucky Games totala intäkter under hela 2022, såväl som att det överstiger försäljningen LTM.

- Förbättrat resultat

Sett till EBITDA-resultatet uppgick detta under Q1-23 till -7,0 MSEK, vilket kan jämföras med föregående kvartal (Q4-22) då EBITDA-resultatet uppgick till -9,5 MSEK. Kvartal-till-kvartal har Lucky Games således förbättrat sitt rörelseresultat under årets tre första månader och under månad fyra, april, uppvisade som nämnt Bolaget ett positivt resultat.

- Har säkrat finansieringen

Vid utgången av Q1-23 uppgick kassan till 4,6 MSEK och därefter har Lucky Games ingått ett låneavtal med Bolagets största aktieägare NCTK Holdings International om 3,9 MUSD, motsvarande ca 43 MSEK. Själva lånet förutsätter ett godkännande på årsstämman som ska äga rum den 30 juni 2023, och löper med en årlig ränta om 1,5 % fram tills den 30 juni 2024. Detta säkrar således Lucky Games finansiella position och vi ser positivt på att lånet löper med en sådan pass låg ränta.

Siktar på att skala upp under 2023

LL Lucky Games AB (”Lucky Games” eller ”Bolaget”) har presenterat sin Q4-rapport, varpå vi fortsatt bedömer att utrymme finns för en stigande försäljning framgent, ett måste för att närma sig svarta siffror. Under de senaste månaderna har Bolaget tecknat ett flertal distributionsavtal, vilket kan bidra till detta. Det ska även tilläggas att Bolagets övergång till spelplattformen från ReelNRG förväntas innebära en kostnadsoptimering på minst 8,5 MSEK per år, enligt tidigare kommunikation. Detta förväntas således få en positiv effekt på kassaflödet och bidrar därmed till att Lucky Games kan närma sig lönsamhet. Utifrån att vi behåller våra tidigare prognoser, justerar upp målmultipeln och tar hänsyn till det tillkommande antalet aktier från den tidigare riktade emissionen, härleder vi ett nuvärde per aktie om 1,5 kr i ett Base scenario.

- Inga överraskningar i rapporten

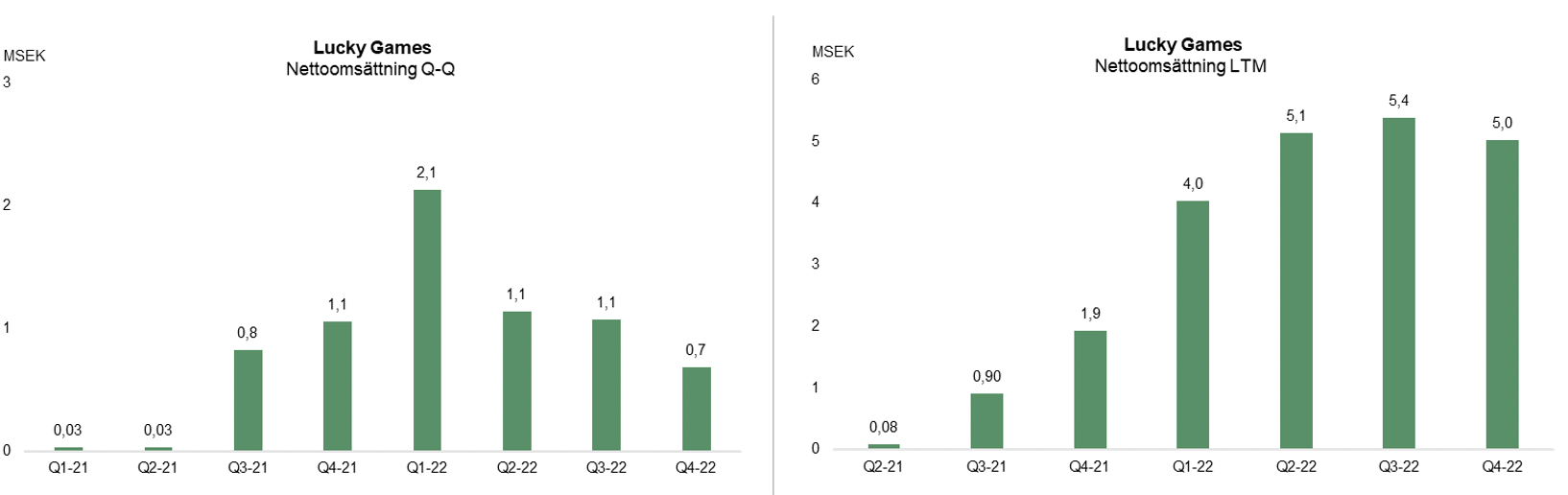

Under det fjärde kvartalet 2022 uppgick nettoomsättningen till 0,7 MSEK (1,1), motsvarande en minskning om 35 % Y/Y. Anledningen till den lägre försäljningen är att Lucky Games under hösten har avyttrat sin Casual Casino-spelportfölj. Med Q4-siffrorna presenterade innebär det att Lucky Games omsättning landade på ca 5 MSEK för helåret 2022, att jämföra med ca 2 MSEK under 2021, vilket således motsvarar en tillväxt om 160 %. Sett till EBITDA-resultatet uppgick detta under Q4-22 till -9,5 MSEK (-6,5), vilket är en försämring mot jämförbart kvartal 2021. Likt vi har skrivit tidigare är det dock något missvisande att jämföra med 2021 då Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter.

- Har stärkt sin kassa

Vid utgången av december 2022 uppgick kassan till 0,3 MSEK, men under januari 2023 beslutades det om att den riktade emissionen till NCTK Holdings International skulle genomföras, vilket innebar att Lucky Games tillfördes ca 31 MSEK före emissionskostnader. Lucky Games har således stärkt sin kassa väsentligt där nettolikviden är öronmärkt för amortering av skulder, att bredda bolagets spelportfölj samt att säkerställa kontinuitet i det fortsatta arbetet med att expandera nuvarande verksamhet.

- Uppdaterat värderingsintervall

I samband med Q4-rapporten väljer vi att behålla våra estimat för perioden 2023-2025, samtidigt som vi höjer vår applicerade P/S-multipel i samtliga scenarion till följd av att Lucky Games stärkt sin kassa och minskat sin skuldsättning, vilket således innebär en lägre bolagsspecifik risk. Givet aktierna från den riktade emissionen under januari 2023, vilket resultera i att 46,7m aktier tillkom, blir värdet per aktie i denna analys inte direkt jämförbart med vår analys från november 2022, vilken då utgick från ett lägre antal utestående aktier. Det blir därmed mer rättvisande att jämföra bolagsvärdet i absoluta tal, där vi i denna analys har ett värderingsintervall mellan 85 MSEK (30) – 256 MSEK (151), med 183 MSEK (113) i ett Base scenario.

Har stärkt sin finansiella position

LL Lucky Games AB (”LL Lucky Games” eller ”Bolaget”) har presenterat sin Q3-rapport, varpå vi fortsatt bedömer att utrymme finns för en stigande försäljning framgent, ett måste för att närma sig svarta siffror. Det ska även tilläggas att Bolaget är i slutfasen gällande övergången till den nya spelplattformen från ReelNRG, vilket enligt tidigare kommunikation kommer innebära en kostnadsoptimering på minst 8,5 MSEK per år. Detta förväntas således få en positiv effekt på kassaflödet och bidrar därmed till att LL Lucky Games kan närma sig lönsamhet. Utifrån våra uppdaterade prognoser, en justerad målmultipel och med hänsyn till utspädningen från den tidigare genomförda riktade emissionen, härleder vi ett nuvärde per aktie om 1,5 kr i ett Base scenario.

- Hade räknat med högre omsättning

Under Q3-22 uppgick nettoomsättningen till 1,1 MSEK (0,8), motsvarande en ökning om 31 % Y/Y. Dock är detta en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att Bolaget ökade sin försäljning även under tredje kvartalet 2022 relativt 2021, även om vi jämfört med Q2-22 (1,1) hade räknat med en högre omsättning.

- Något förbättrat resultat Q/Q

Sett till EBITDA-resultatet uppgick detta under Q3-22 till -7,5 MSEK (-6,0), vilket är en försämring mot jämförbart kvartal 2021, men likväl en förbättring jämfört med föregående kvartal i år (Q2-22) då EBITDA-resultat uppgick till -8,2 MSEK. Att jämföra med 2021 är något missvisande då LL Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter. Ur ett kostnads-perspektiv blir det därmed mer relevant att jämföra kvartal-till-kvartal, varpå vi kan se att Bolaget under Q3-22, relativt Q2-22, har minskat sina externa kostnader vilket således bidragit till ett förbättrat EBITDA-resultat.

- Påfylld kassan och stark finansiell position

Med hänsyn till den under sommaren genomförda företrädesemissionen, den riktade emissionen under slutet av september och försäljningen av Casual Casino spelportföljen, har Bolaget stärkt sin finansiella position väsentligt. Vi ser såklart positivt på detta, samt att genom försäljningen av nämnd spelportfölj kan LL Lucky Games nu i allt högre grad fokusera på kärnverksamheten.

- Justerat värderingsintervall

I samband med Q3-rapporten justerar vi våra estimat, vilket, i kombination med rådande marknadsrisker, resulterar i en något konservativare målmultipel. I analysen framgår vårt uppdaterade värderingsintervall.

Mer att bevisa under kommande kvartal

LL Lucky Games AB (”LL Lucky Games” eller ”Bolaget”) visade lägre intäkter än väntat under Q2-22, där förklaringen är att integreringen med befintliga plattformar varit mer tidskrävande än väntat. Vi ser dock Q2 som ett hack i kurvan och att kommande kvartal fortsatt kan uppvisa bra tillväxt. Detta, i kombination med en påfylld kassa samt en pågående kostnadsoptimering om 8,5 MSEK på årsbasis, bör ge LL Lucky Games utrymme att förbättra sin prestation. Med hänsyn till en lägre försäljning under Q2 och rådande marknadsrisker justerar vi vår P/S-multipel till 3,5x (4,0), vilket i vår värderingsmodell ger ett nuvärde per aktie om 3,0 kr (3,5 kr) i ett Base scenario.

- Har mer att visa på intäktssidan

Under Q2-22 uppgick nettoomsättningen till 1,1 MSEK (0,03), motsvarande en ökning om 4 374 % Y/Y. Dock är detta, som det framgår, en ökning från låga nivåer, varför den procentuella ökningen blir missvisande. Likväl ser vi såklart positivt på att Bolaget ökade sin försäljning under Q2-22 relativt Q2-21, även om vi jämfört med Q1-22 hade räknat med en högre omsättning.

- Som väntat en högre kostnadsbas

Under Q2-22 uppgick EBITDA-resultatet till -8,2 MSEK (-3,0), en klar försämring mot 2021. Anledningen till detta är dock naturlig då LL Lucky Games är ett annat bolag idag, där flera investeringar har gjorts i försäljningsfrämjande aktiviteter vilket är nödvändigt för att förbereda Bolaget för den fortsatta tillväxtfasen. Det ska även tilläggas att under Q2-22 har Bolaget belastats med engångskostnader hänförliga till bl.a. förvärvet av ReelNRG, såväl som emissionskostnader i samband med den genomförda företrädesemissionen. Justerat för dessa utgår vi från att LL Lucky Games rörelsekostnader under Q2-22 troligen var i nära linje med Q1-22.

- Räknar med snyggare siffror i höst

Under juli fyllde LL Lucky Games på kassan med en nettolikvid om ca 11,2 MSEK från tidigare företrädesemission. Givet en liknande burn rate under juli–augusti som under Q2-22 estimerar vi att Bolagets kassa per den sista augusti uppgår till ca 9,5 MSEK. Under kommande månader räknar vi med en försäljningsökning i kombination med kostnadseffektiviseringar, till följd av övergången till spelplattformen från ReelNRG.

- Justerat värderingsintervall

I samband med Q2-rapporten justerar vi våra estimat i samtliga scenarion, vilket, i kombination med rådande marknadsrisker, resulterar i en något konservativare målmultipel. I analysen framgår vårt uppdaterade värderingsintervall i samtliga scenarion.

Över 100 speltitlar på plats

LL Lucky Games AB (”LL Lucky Games” eller ”Bolaget”) fortsätter växa, lanserar nya spel, siktar mot fler marknader och genomför förvärv. Det är inget tvivel om att aktivitetsnivån är hög och att gjorda investeringar kan komma att ge bra utväxling kommande kvartal. Utifrån en estimerad omsättning om 14 MSEK för helåret 2022 som förväntas stiga till 64 MSEK år 2024, tillämpad P/S-multipel och med hänsyn till den kapitalstruktur som kommer att gälla efter den stundande företrädesemissionen avklarats, givet full teckning, ser vi ett motiverat nuvärde per aktie om 3,5 kr i ett Base scenario.

- Tillväxtresan fortsätter

Under Q1-22 uppgick nettoomsättningen till 2,1 MSEK (0,03), motsvarande en ökning om hela 7 393 % Y/Y. Dock är detta, som det framgår, en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att Bolaget ökade sin försäljning under första kvartalet 2022, där den huvudsakliga förklaringen är att LL Lucky Games spel är tillgängliga hos fler operatörer på flera marknader.

- Slutfört förvärvet – har nu över 100 speltitlar

Den 27 maj 2022 slutförde LL Lucky Games förvärvet av London-baserade ReelNRG för 8,25 MSEK. Förvärvet innebär att hela 46 nya spel, samt viktiga licenser i både Storbritannien och Malta, adderas. Totalt sett innebär det att LL Lucky Games, genom sammanslagningen med ReelNRG, driver över 100 spel. Köpeskillingen finansierar genom att LL Lucky Games emitterar aktier till kursen 3,3 kr, vilket motsvarar en premie om hela 53 % mot stängningskursen dagen före förvärvet slutfördes.

- Fyller på kassan

Mellan den 20 juni och 4 juli reser LL Lucky Games 13,2 MSEK genom en 61 % säkerställd företrädesemission. Kapitalet ska bl.a. användas för fortsatt utveckling av högkvalitativa spelprodukter, strategisk marknadsföring, licenser, integration med samarbetspartners och stärka Bolagets rörelsekapital. Givet antagen burn rate under april-juni och med hänsyn till en fulltecknad emission, upptaget lån och senast tillgängliga balansräkningsdatum (31 mars), estimerar vi att LL Lucky Games kassa kan uppgå till omkring 15 MSEK under juli.

- Värderingsintervall justerat utifrån emissionen

Vi anser att LL Lucky Games utvecklas enligt förväntan, varför vi därmed håller fast vid det bolagsvärde som vi tidigare ansett varit motiverat i våra samtliga tre scenarion Base-, Bull- och Bear. Dock, med hänsyn till den kommunicerade företrädesemissionen och efterföljande balansräkning, givet full teckning, justeras vårt värderingsintervall i termer av värde per aktie.

Är på rätt väg

LL Lucky Games AB (”LL Lucky Games” eller ”Bolaget”) presenterade nyligen sin Q4-rapport och knöt därmed ihop säcken för fjolåret, ett år då mycket har handlat om att lägga en grund för framtida tillväxt. Med rapporten presenterad, och två månader in på nya året, anser vi att LL Lucky Games är på rätt väg. Blickar vi framåt ser vi värdedrivare i form av bl.a. fortsatt lansering till en portfolio av Tier 1-operatörer och ett ökat försäljningsfokus under 2022, vilket, i kombination med flertalet tidigare vunna marknadscertifieringar, kan resultera i en god tillväxt. Då LL Lucky Games utvecklas enligt våra förväntningar gör vi bara små förändringar i våra estimat, där vi tills år 2024 estimerar att omsättningen stigit till 64 MSEK i ett Base scenario. Baserat på applicerad multipel samt diskonteringsränta härleds ett värde per aktie om 4,1 kr (4,1) på 2022 års prognos.

- Rapport i linje med förväntningar

Under Q4-21 uppgick nettoomsättningen till 1,1 MSEK (0,025), motsvarande en ökning om hela 4 300 % Y/Y, om än från låga nivåer. Likväl ser vi såklart positivt på att Bolaget ökade sin försäljning under Q4-21, där den huvudsakliga förklaringen är att LL Lucky Games spel är tillgängliga hos fler operatörer på flera marknader. Sett till EBITDA-resultatet uppgick detta till -6,5 MSEK (-2,8), där den ökade kostnadsbasen förklaras av att LL Lucky Games gjort flera investeringar i försäljningsfrämjande aktiviteter, såväl som att bygga upp en större egen organisation. Ser vi till de totala rörelsekostnader uppgick dessa till -8,7 MSEK vilket, jämfört med föregående kvartal (Q3-21), är en ökning om endast 0,7 MSEK.

- Påfylld kassa genom riktad emission

Under januari har LL Lucky Games fyllt på kassan genom en riktad emission, vilket tillförde bolaget ca 16 MSEK. I samband med emissionen tilldelades investerarna även teckningsoptioner av serie TO2, vilka vid fullt nyttjande kan inbringa ytterligare 16 MSEK under april 2023. Givet nuvarande kassa, samt en burn rate i linje med Q4-21 (-2,9 MSEK/månad), skulle LL Lucky Games vara finansierade tills slutet av Q2-22, allt annat lika. Det ska dock tilläggas, med hänsyn till de rapporterade omsättningstillgångarna per balansdatumet för Q4-21, samt en potentiellt stigande försäljning framgent, att utrymme finns för ett bättre rörelsekapital under de närmaste månaderna, vilket skulle innebära en lägre burn rate.

- Vi behåller vårt värderingsintervall

LL Lucky Games utvecklas i linje med våra förväntningar och i samband med Q4-rapporten har vi endast gjort mindre justeringar i våra prognoser som sträcker sig till slutet av år 2025. Vi väljer därmed att behålla vårt tidigare värderingsintervall i samtliga tre scenarion Base-, Bull- och Bear.

Uttalad förvärvsstrategi bäddar för tillväxt

LL Lucky Games AB (”LL Lucky Games” eller ”Bolaget”) designar och utvecklar digitala videoslots med fokus på att skapa unika såväl som underhållande spelupplevelser. Bolaget har under sina två första verksamhetsår lagt en stabil grund för framtida tillväxt, både organiskt och genom förvärv. LL Lucky Games håller en hög produktionstakt avseende nya volatila högriskspel, vilket tillsammans med nyligen förvärvade Spigo, vars fokus snarare är mot mer s.k. casual gaming, ger en bra bredd i LL Lucky Games spelportfölj med en mer diversifierad kundbas. Vi ser även förvärvet av Spigo som ett kvitto på LL Lucky Games strategi att växa sin top line även genom förvärv. Tills år 2024 estimerar vi i ett Base scenario att omsättningen stigit till 64,0 MSEK, vilket baserat på applicerad multipel samt diskonteringsränta ger ett nuvärde om 4,1 kr per aktie.

- Tydliga drivare för framtida marknadstillväxt

Övergången från landbaserat till onlinekasino har länge varit en tydlig trend i takt med den ökade digitaliseringen, vilken endast har påskyndats av pandemin. Under år 2020 estimerades den globala marknaden för onlinekasino vara värderad till 60 mdUSD, vilken väntas växa med en CAGR om 11,5 % fram till år 2027, för att då värderas till 127 mdUSD. Av den totala spelmarknaden utgör online-segmentet idag ca 12 %, vilket förväntas öka till 14 % år 2023, drivet av ökad tillgänglighet till internet och användning av smartphones, förbättrad hårdvara, bandbredd m.m. Det finns således en strukturell medvind i marknaden som vi ser gynnar bl.a. LL Lucky Games.

- Uttalad förvärvsstrategi ska accelerera tillväxten

I linje med pågående konsolidering inom iGaming-marknaden ämnar LL Lucky Games genomföra fler förvärv av dels spelbolag, dels tillgångar, för att accelerera tillväxten. Bolaget letar primärt efter potentiella förvärvsobjekt med stark omsättningshastighet, positivt kassaflöde och populära spel. Genom att komplettera den organiska tillväxten med förvärv kan Bolaget nå en position vari stordriftsfördelar erhålls, vilket kan få en positiv marginaleffekt, men även för att vinna ytterligare marknadsandelar. Förvärvet av Spigo är ett tydligt led i LL Lucky Games förvärvsstrategi, som inte enbart breddar Bolagets spelportfölj, tillika erbjudande mot kunder, utan dessutom stärker koncernens top line.

- Hög ”produktionstakt” stärker marknadsposition

Till följd av hög efterfrågan från konsumenter, i kombination med en kort livslängd för spelen, är produktionstakten av videoslots hög. Av den anledningen har LL Lucky Games som mål att producera ett nytt spel i månaden, med sikte på att öka takten ytterligare framöver. Genom att upprätthålla en hög utvecklingstakt och kontinuerligt introducera nya spel, ökar sannolikheten att nå kommersiell framgång, samtidigt som Bolagets position på marknaden kan stärkas när spelportföljen breddas.

Analytikerkommentarer

Kommentar på LL Lucky Games Q3-rapport

2023-11-21

Med årets tredje delårsrapport publicerad står det klart att Lucky Games följde upp föregående kvartal genom att återigen leverera en kraftig tillväxt, vilken dessutom överträffade våra estimat. Följande är vår kommentar och sammanfattning av Q3-rapporten.

En närmare titt på rapporten

Under det tredje kvartalet 2023 uppgick nettoomsättningen till 8,0 MSEK (1,1), motsvarande en ökning om hela 648 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q3-23 om 7 MSEK, vilket Lucky Games därmed överträffade. I rapporten skriver Lucky Games att den kraftiga ökningen beror på att de nya spelsläppen överträffade förväntningarna, vilket utvidgade bolagets kundbas och intäktsströmmar på den globala spelmarknaden.

Sett till bruttomarginalen (ej just.) uppgick denna till 98 % (66), att jämföra med vårt estimat om 91 %. Den höga marginalen ser vi som ett tydligt tecken på den skalbarhet som Lucky Games affärsmodell ger upphov till vid en stigande försäljning. Sett till omsättningen och den höga bruttomarginalen fanns det förutsättningar för ett bättre utfall vad gäller rörelseresultatet, vilket dock inte blev fallet. Inför rapporten hade vi estimerat ett EBITDA-resultat om -4,5 MSEK, att jämföra med det faktiska utfallet om -21,1 MSEK. Den huvudsakliga förklaringen till detta är att Lucky Games personalkostnader uppgick till ca 22 MSEK under årets tredje kvartal, att jämföra med vårt estimat om ca 7 MSEK. Detta kan även ställas i relation till föregående fyra kvartal då personalkostnaderna i genomsnitt har uppgått till 6 MSEK per kvartal. Förklaringen till de ökade personalkostnaderna ser vi som följande:

- Engångsutbetalningar och kvittning av tidigare VD:s fordran på en bonus om ca 13 MSEK

- Investeringar i ett utökat humankapital, exempelvis relaterat till utvecklingscentret i Taiwan.

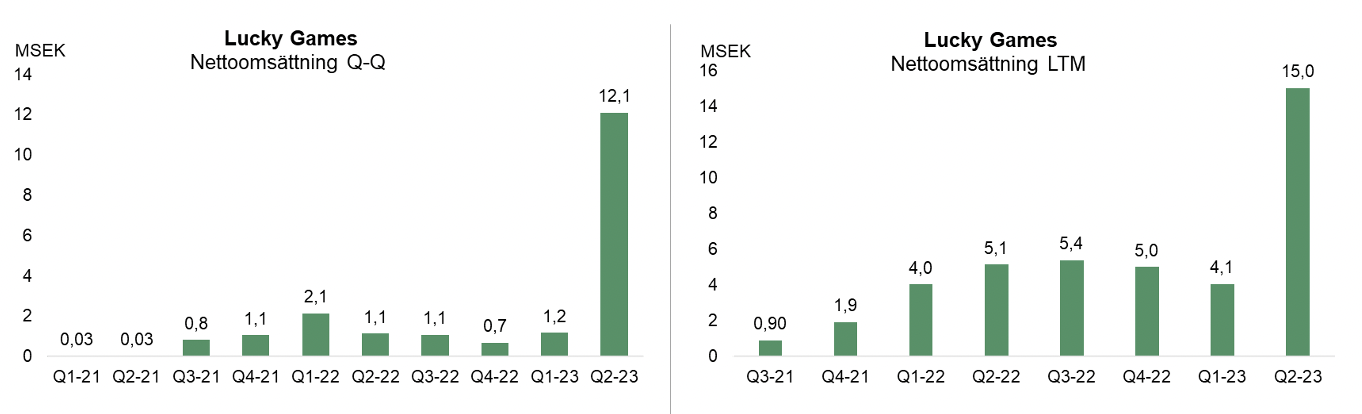

Med hänsyn till detta kan det tänkas att Lucky Games justerade EBITDA-resultat uppgick till ca -8 MSEK under årets tredje kvartal, vilket därmed hade varit närmare vårt eget estimat såväl som att det hade varit i linje med jämförbart kvartal 2022. Nedan följer en sammanställning och jämförelse mellan vårt kvartalsestimat och faktiskt utfall, samt en överblick av Lucky Games omsättning Q-Q såväl som på rullande basis.

Har tecknat LOI om förvärv

Den 18 oktober 2023 meddelade Lucky Games att de tecknat ett LOI om att förvärva 20 % av CYG Pte. Ltd., vilket är ett Singapore-baserat mjukvaruutvecklingsföretag som specialiserar sig på backend-system för aktörer som verkar inom Fintech- och spelbranschen. CYG Pte. Ltd positionerar sig som en ledande plattformsleverantör på reglerade marknader, inklusive Filippinerna. Företaget samarbetar med varumärken som InPlay, det första reglerade onlinekasinot i Filippinerna. Med en estimerad omsättning om ca 50 MSEK under 2023 har företaget sitt huvudkontor i Singapore och ett ytterligare kontor i Manila. Organisationen sysselsätter över 40 IT-specialister och har utvecklat en distributionsplattform som kan hantera över 500 miljoner transaktioner dagligen. Följande är den tänkta strukturen på affären:

Lucky Games avser således emittera ca 23 miljoner aktier som betalningsmedel för att erhålla 20 % av CYG Pte. Ltd. Genom förvärvet kommer Lucky Games få tillgång till nya distributionskanaler i Asien såväl som tillgång till en ny IP-teknik, vilket i förlängning förväntas generera nya intäktskällor. Målbilden är att slutföra transaktionen under november 2023.

Avslutande ord

Sammanfattningsvis levererar Lucky Games ytterligare ett försäljningsmässigt starkt kvartal som även denna gång överträffade våra estimat. Bruttomarginalen nådde en ny högstanivå men till följd av kraftigt ökade personalkostnader försämrades rörelseresultatet.

Med hänsyn till den presenterade Q3-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av Lucky Games.

Kommentar på LL Lucky Games Q2-rapport

2023-08-22

Med årets andra delårsrapport publicerad står det klart att Lucky Games levererade rekordintäkter för ett enskilt kvartal samt lyckades vända till ett positivt EBITDA-resultat. Bolaget lyckades även överträffa våra estimat men trots detta har aktien utvecklats relativt neutralt i dagens handel. Vi anser att mer finns att hämta där följande är vår kommentar och sammanfattning av Q2-rapporten.

En närmare titt på rapporten

Under det andra kvartalet 2023 uppgick nettoomsättningen till 12,1 MSEK (1,1), motsvarande en kraftig ökning om hela 964 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q2-23 om 8 MSEK, vilket Lucky Games därmed överträffade med råge. I rapporten skriver Lucky Games att den kraftiga ökningen beror på en kombination av olika tillväxtfaktor, som exempelvis den framgångsrika lanseringen av Popeye och att Lucky Games under årets andra kvartal har slutfört och levererat ett skräddarsytt spel för Danske Licens Spil. Lucky Games har dessutom utökat sin kundbas och etablerat nya intäktsflöden genom att erbjuda sina speltjänster till en bredare marknad.

Sett till bruttomarginalen (ej just.) uppgick denna till 96 % (85), att jämföra med vårt estimat om 88 %. Den höga marginalen ser vi som ett tydligt tecken på den skalbarhet som Lucky Games affärsmodell ger upphov till vid en stigande försäljning. Den kraftiga intäktsökningen och höga bruttomarginalen, i kombination med god kostnadskontroll i rörelsen, resulterade även i att Lucky Games kunde redovisa ett svagt positivt EBITDA-resultat om ca 0,01 MSEK (-8,2), vilket vi såklart ser positivt på. Nedan följer en sammanställning och jämförelse mellan vårt kvartalsestimat och faktiskt utfall, samt en överblick av Lucky Games omsättning Q-Q såväl som på rullande basis.

Stärkt kassa

Vid utgången av juni 2023 uppgick kassan till 34 MSEK, vilken har stärkts av det låneavtal som Lucky Games kommunicerade den 30 maj att de ingått med bolagets största aktieägare NCTK Holdings International, motsvarande 3,9 miljoner dollar. Själva lånet förutsatte ett godkännande på årsstämman, vilken ägde rum den 7 augusti, där beslut togs om att uppta lånet. Detta säkrar således Lucky Games finansiella position och vi ser positivt på att lånet löper med en låg ränta (1,5 % per år). Ett lån innebär dessutom ingen utspädning för aktieägarna. Med en stärkt kassa ska Lucky Games expandera i en snabbare takt och bolaget har redan påbörjat etableringen av ett dotterbolag i Taiwan för att främja plattforms- och integrationsutveckling. Verksamheten ska primärt fokusera på utveckling av plattformen STORM RGS och kundintegrationer, vilket i sin tur kan bidra till att minska tiden till marknad för nya kunder.

Avslutande ord

Sammanfattningsvis levererar Lucky Games en rekordförsäljning under årets andra kvartal som även överträffade våra estimat. Dessutom kunde bolaget uppvisa ett positivt EBITDA-resultat, vilket är första gången i Lucky Games historia. Trots detta har aktien i skrivande stund handlats i en sidledes rörelse, vilket vi anser är omotiverat och att rapporten snarare motiverar en högre uppgång.

Med hänsyn till den presenterade Q2-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av Lucky Games

Kommentar på LL Lucky Games Q1-rapport

2023-05-31

Lucky Games har publicerat sin delårsrapport för det första kvartalet 2023, där följande kommentar är vår sammanfattning av rapporten.

En närmare titt på rapporten

Under det första kvartalet 2023 uppgick nettoomsättningen till 1,2 MSEK (2,1), motsvarande en minskning om 45 % Y/Y. Vi ser att den primära anledningen till den lägre försäljningen är att Lucky Games under hösten 2022 har avyttrat sin Casual Casino-spelportfölj, vilket således var en del av portföljen under det första kvartalet 2022 men inte 2023. Det blir således mer rättvist att jämföra med det föregående kvartalet (Q4-22) då försäljningen uppgick till 0,7 MSEK, vilket därmed innebär att Lucky Games uppvisade en tillväxt om 72 % Q-Q under årets första kvartal 2023. Dessutom har Lucky Games haft en stark start på årets andra kvartal, där VD Mads V. Jørgensen skriver följande i rapporten:

”Vi har haft en stark start på det andra kvartalet med betydande tillväxt under april. Detta innebär nytt intäktsrekord för en enskild månad. De intäkter som bolaget uppnådde i april kan tillskrivas en kombination av olika tillväxtfaktorer. Lanseringen av vårt senaste spel, Popeye, har överstigit alla våra förväntningar på spelmarknaden och blivit vårt mest framgångsrika spel hittills, lanserat till flera framstående speloperatörer. Under månaden har också ett skräddarsytt spel för Danske Licens Spil slutförts och levererats, vilket ytterligare bidrar till intäkterna. Vi har även framgångsrikt utökat vår kundbas och etablerat nya intäktsflöden genom att erbjuda våra speltjänster till en bredare marknad. En solid omsättning om 5 MSEK resulterade i ett positivt resultat för april, en milstolpe som aldrig tidigare uppnåtts sedan bolagets start, vilket visar att vi är på rätt spår enligt vår tillväxtplan.”

Omsättningen om 5 MSEK under april är således i linje med Lucky Games totala intäkter under hela 2022 (5,0 MSEK), såväl som att det överstiger försäljningen LTM (4,1 MSEK).

Sett till EBITDA-resultatet uppgick detta under Q1-23 till -7,0 MSEK (-4,6), vilket är en försämring mot jämförbart kvartal 2022. Likt vi har skrivit tidigare är det dock något missvisande att jämföra med inledningen av 2022 då Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter. En mer rättvis jämförelse kan därmed istället göras med föregående kvartal (Q4-22), då EBITDA-resultatet uppgick till -9,5 MSEK. Kvartal-till-kvartal har Lucky Games således förbättrat sitt rörelseresultat under årets tre första månader och under månad fyra, april, uppvisade som nämnt bolaget ett positivt resultat.

Stärker kassan med ett lån

Vid utgången av mars 2023 uppgick kassan till 4,6 MSEK och den 30 maj kommunicerade Lucky Games att de ingått ett låneavtal med bolagets största aktieägare NCTK Holdings International om 3,9 miljoner dollar, motsvarande ca 43 MSEK. Själva lånet förutsätter ett godkännande på årsstämman som ska äga rum den 30 juni, och löper med en årlig ränta om 1,5 % fram tills den 30 juni 2024. Detta säkrar således Lucky Games finansiella position och vi ser mycket positivt på att lånet löper med en sådan pass låg ränta. Ett lån innebär dessutom ingen utspädning för aktieägarna, vilket såklart också är positivt. Med en stärkt kassa ska Lucky Games expandera i en snabbare takt och bolaget har redan påbörjat etableringen av ett dotterbolag i Taiwan för att främja plattforms- och integrationsutveckling. Verksamheten ska primärt fokusera på utveckling av plattformen STORM RGS och kundintegrationer, vilket i sin tur kan bidra till att minska tiden till marknad för nya kunder.

Med hänsyn till den nyligen presenterade Q1-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av Lucky Games

Kommentar på LL Lucky Games Q4-rapport

2023-02-23

Lucky Games har publicerat bolagets delårsrapport för fjärde kvartalet 2022, där följande kommentar är vår sammanfattning av rapporten.

En närmare titt på rapporten

Under det fjärde kvartalet 2022 uppgick nettoomsättningen till 0,7 MSEK (1,1), motsvarande en minskning om 35 % Y/Y. Anledningen till den lägre försäljningen är att Lucky Games under hösten har avyttrat sin Casual Casino-spelportfölj. Med Q4-siffrorna presenterade innebär det att Lucky Games omsättning landade på ca 5 MSEK för helåret 2022, att jämföra med ca 2 MSEK under 2021, vilket således motsvarar en tillväxt om 160 %.

I dagens rapport skriver VD Mads V. Jørgensen att ”[…] Med alla aktiviteter genomförda under fjärde kvartalet är vi väl positionerade för en stark tillväxt. Vi ser fram emot en spännande fortsättning på 2023 i vår globala lansering av plattformen med tillhörande spel via egna licenser”

Sett till EBITDA-resultatet uppgick detta under Q4-22 till -9,5 MSEK (-6,5), vilket är en försämring mot jämförbart kvartal 2021. Likt vi har skrivit tidigare är det dock något missvisande att jämföra med 2021 då Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter.

Lucky Games har stärkt sin kassa

Vid utgången av december 2022 uppgick kassan till 0,3 MSEK, men under januari 2023 beslutades det om att den riktade emissionen till NCTK Holdings International skulle genomföras, vilket innebar att Lucky Games tillfördes ca 31 MSEK före emissionskostnader. Lucky Games har således stärkt sin kassa väsentligt där nettolikviden är öronmärkt för amortering av skulder, att bredda bolagets spelportfölj samt att säkerställa kontinuitet i det fortsatta arbetet med att expandera nuvarande verksamhet.

Med hänsyn till den nyligen presenterade Q4-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av Lucky Games.

Kommentar på LL Lucky Games riktade emission

2023-01-30

LL Lucky Games meddelade den 30 januari att bolagsstämman beslutat om genomförandet av den tidigare kommunicerade riktad emissionen om ca 31 MSEK till NCTK Holdings International Limited.

Den riktade emissionen sker till en kurs om 0,658 kr/aktie vilket innebär att Lucky Games tillförs ca 31 MSEK före emissionskostnader, vilket såldes stärker bolagets kassa väsentligt. Summan kan ställas i relation till Lucky Games totala balansomslutning om 49 MSEK vid utgången av september 2022, vilket därmed belyser hur pass kraftigt kapitaltillskottet är och ger Lucky Games helt nya finansiella muskler att fortsätta sin expansion. Det innebär samtidigt en större utspädning för bolagets befintliga aktieägare, närmare bestämt 38 %. Det får dock ställas i relation till de möjligheter som kan komma med att ha NCTK som en storägare, vilka enligt Lucky Games har en stark närvaro i branschen som kan bidra till att accelerera Lucky Games tillväxt.

NCTK Holding är ett investmentbolag baserat i Hong Kong med flera bettingbolag som innehav, bland annat ett cypriotiskt portföljbolag med licens inom B2C sports book samt In2Bet. Såhär sa NCTK i samband med den riktade emissionen:

”Vi är glada över aktieägarnas beslut gällande den riktade nyemissionen på den extra bolagsstämman. Som huvudinvesterare ser vi fram emot att utveckla och stödja Lucky Games. Vår investering är en långsiktig strategisk investering där vi ser Lucky Games som en framtida katalysator för att konsolidera Igaming-verksamhet till en ny stor aktör i den europeiska sektorn. Blandningen av olika kompetenser från aktieägare, styrelse och ledning kommer att skapa en stark grund för våra framtida planer samt tillväxt.”

Den riktade emissionen sker till en rabatt om 26 % mot förra veckans stängningskurs om 0,89 kr. Självfallet hade en premie varit att föredra, men emissionskursen får även ställas i relation till vilka andra alternativ som funnits tillgängliga för Lucky Games. Skulle istället exempelvis en företrädesemission genomföras hade denna troligen, med tanke på de rådande finansmarknaderna, behövt ske till en högre rabatt. Gissningsvis hade Lucky Games även behövt bygga ett garantikonsortium, vilket hade varit både tidskrävande och med hänsyn till de marknadsmässiga garantiersättningarna idag, kostsamt.

”Baserat på vad vi kan utläsa från pressmeddelandet, såväl som strukturen på affären, tolkar vi det som att NCTK har tydliga visioner för hur Lucky Games ska kunna växa över tid. De nämner själva att investeringen är långsiktig, ett påstående vi menar stärks med hänsyn till storleken på den införskaffade ägarandelen. Det framgår även att de ser Lucky Games som en katalysator för att konsolidera Igaming-verksamheten till en ny stor aktör i den europeiska sektorn, vilket kan bli en stark värdedrivare under kommande kvartal”, säger ansvarig analytiker på Analyst Group.

Utdrag från vår senaste analys av Lucky Games

Efter att Lucky Games presenterade sin Q3-rapport bedömer vi fortsatt att utrymme finns för en stigande försäljning framgent, ett måste för att närma sig svarta siffror. Det ska även tilläggas att bolaget under hösten 2022 var i slutfasen gällande övergången till den nya spelplattformen från ReelNRG, vilket enligt tidigare kommunikation kommer innebära en kostnadsoptimering på minst 8,5 MSEK per år. Detta förväntas således få en positiv effekt på kassaflödet och bidrar därmed till att Lucky Games kan närma sig lönsamhet.

Kommentar på LL Lucky Games Q3-rapport

2022-11-17

LL Lucky Games har publicerat sin delårsrapport för tredje kvartalet 2022, där följande kommentar är vår sammanfattning av rapporten.

En närmare titt på rapporten

Under tredje kvartalet 2022 uppgick nettoomsättningen till 1,1 MSEK (0,8), motsvarande en ökning om 31 % Y/Y. Dock är detta en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att bolaget ökade sin försäljning även under tredje kvartalet 2022 relativt 2021, även om vi jämfört med Q2-22 (1,1) hade räknat med en högre omsättning. I dagens rapport skriver VD Mads V. Jørgensen att ”[…] vi fortsätter att positionera Lucky Games som en drivande och nytänkande aktör på spelmarknaden. Under kvartalet har vi lanserat nya spel i nära samverkan med ledande speloperatörer, det har stärkt vårt erbjudande och distribution. Tillväxten för tredje kvartalet är högre jämfört med motsvarande period föregående år och vi är inne på rätt spår med en stark pipeline av försäljning och integrationer av nya kunder.”

Sett till EBITDA-resultatet uppgick detta under Q3-22 till -7,5 MSEK (-6,0), vilket är en försämring mot jämförbart kvartal 2021, men likväl en förbättring jämfört med föregående kvartal i år (Q2-22) då EBITDA-resultat uppgick till -8,2 MSEK. Att jämföra med 2021 är något missvisande då LL Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter, vilket vi kan se gett effekt på bolagets top line, även om Q3-22 visade lägre intäkter än vad vi räknat med. LTM växer dock bolaget fortsatt sin försäljning. Ur ett kostnadsperspektiv blir det därmed mer relevant att jämföra kvartal-till-kvartal, varpå vi kan se att bolaget under Q3-22, relativt Q2-22, har minskat sina externa kostnader vilket således bidragit till ett förbättrat EBITDA-resultat.

LL Lucky Games har stärkt sin finansiella position väsentligt

Vid utgången av september 2022 uppgick kassan till 2,0 MSEK, där det framgår i kassaflödet att kassan stärkts med 12,9 MSEK via tidigare nyemission och 1 MSEK via ett upptaget lån under årets tredje kvartal. Per den 30 september framgår det även, på tillgångssidan i balansräkningen, att 10,4 MSEK är uppfört som tecknat men ej inbetalt kapital. Under slutet av tredje kvartalet har LL Lucky Games även genomfört en riktad emission om 14,1 MSEK till en strategisk investerare, och efter perioden, under november, har bolaget sålt sin Casual Casino spelportfölj för en kontant ersättning om 10,9 MSEK. Vi anser därmed att LL Lucky Games har genomfört ett flertal strategiska beslut vilket har resulterat i en starkare finansiell position. Gällande bolagets operativa kapitalförbrukning före förändringar i rörelsekapital, uppgick denna under Q3-22 till -2,7 MSEK/månad, vilket är en förbättring jämfört med -3,3 MSEK/månad under föregående kvartal i år (Q2-22).

”Med hänsyn till den under sommaren genomförda företrädesemissionen, den riktade emissionen under slutet av september och den nyligen kommunicerade försäljningen av Casual Casino spelportföljen, har LL Lucky Games stärkt sin finansiella position väsentligt. Vi ser såklart mycket positivt på detta, samt att genom försäljningen av nämnd spelportfölj till RAW iGaming Ltd., kan LL Lucky Games nu i allt högre grad fokusera på sin kärnverksamhet.”, säger ansvarig analytiker på Analyst Group.

Vi bedömer fortsatt att utrymme finns för en stigande försäljning framgent, vilket således skulle bidra till en lägre burn rate. Det ska även tilläggas att bolaget är i slutfasen gällande övergången till den nya spelplattformen från ReelNRG, vilket enligt tidigare kommunikation kommer innebära en kostnadsoptimering på minst 8,5 MSEK per år. Detta förväntas således få en positiv effekt på kassaflödet och bidrar därmed till att LL Lucky Games kan närma sig lönsamhet.

Med hänsyn till den nyligen presenterade Q3-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av LL Lucky Games.

Analyst Groups uppföljning av LL Lucky Games rapport och intervju med bolaget

2022-08-18

LL Lucky Games publicerade den 18 augusti sin delårsrapport för andra kvartalet 2022. Följande kommentar är vår sammanfattning av Q2-rapporten. Vi har även tagit kontakt med bolaget för att genomföra en intervju, ni finner den längre ned.

En närmare titt på rapporten

Under andra kvartalet 2022 uppgick nettoomsättningen till 1,1 MSEK (0,03), motsvarande en ökning om hela 4 374 % Y/Y. Dock är detta, som det framgår, en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att bolaget ökade sin försäljning under andra kvartalet 2022 relativt 2021, även om vi jämfört med Q1-22 hade räknat med en högre omsättning. I dagens rapport skriver även VD Mads V. Jørgensen att ”[…] Jag som vd är inte nöjd med utvecklingen i förhållande till första kvartalet men ser samtidigt att vi är inne på rätt spår. Integrering med befintliga plattformar har varit mer tidskrävande än beräknat. Jag ser med tillförsikt fram emot kommande kvartal då bolaget har en stark pipeline av försäljning och integrationer av nytecknade kunder.”

Sett till EBITDA-resultatet uppgick detta under årets andra kvartal till -8,2 MSEK (-3,0), vilket således är en försämring mot jämförbart kvartal 2021. Anledningen till detta är dock som vi skrivit tidigare helt naturlig, då LL Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter, vilket vi kan se gett effekt på bolagets top line, även om Q2-22 visade lägre intäkter än vad vi räknat med. LTM växer dock bolaget fortsatt sin försäljning. Ytterligare en anledning till att EBITDA-resultat sjunkit är att LL Lucky Games har byggt upp en större egen organisation, något som är nödvändigt för att förbereda bolaget för den fortsatta tillväxtfasen. Detta har således påverkat Q2-22 i termer av ökade kostnader, vilket blir tydligt sett till de totala rörelsekostnaderna som uppgick till -10,1 MSEK (-3,0) under Q2-22, vilket är en ökning om 7,1 MSEK jämfört med Q2-21. Däremot, jämfört med föregående kvartal (Q1-22), då LL Lucky Games totala rörelsekostnader uppgick till -7,4 MSEK, innebär andra kvartalets utveckling i år en kostnadsökning om endast 2,7 MSEK. Då ska det även tilläggas att bolaget under årets andra kvartal, relativt det första, har belastats med engångskostnader hänförliga till exempelvis förvärvet av ReelNRG, såväl som emissionskostnader i samband med den nyligen genomförda företrädesemissionen under juli månad. Justerat för dessa kan det antas att bolagets rörelsekostnader under Q2-22 troligen var i nära linje med Q1-22. Vi anser således att LL Lucky Games lyckats behålla en organiskt stabil kostnadsutveckling under årets andra kvartal.

Vid utgången av juni 2022 uppgick kassan till 0,8 MSEK, vilken dock fyllts på under juli genom den nämnda företrädesemissionen, vilken tecknades till 100 %, och således tillförde bolaget en bruttolikvid om ca 13,2 MSEK. Enligt det tidigare publicerade IM:et beräknades emissionskostnaderna uppgå till cirka 2 MSEK, vilket skulle innebära att bolaget har tillförts en nettolikvid om cirka 11,2 MSEK under juli månad.

Gällande bolagets operativa kapitalförbrukning, s.k. burn rate, uppgick denna under Q2-22 till -1,3 MSEK/månad, en klar förbättring jämfört med -3,8 MSEK/månad under föregående kvartal. Givet en liknande kapitalförbrukning även under kommande månader, d.v.s. -1,3 MSEK/månad, samt tillkommande nettolikvid från företrädesemissionen, skulle LL Lucky Games vara finansierade tills Q1-23, allt annat lika. Det ska dock tilläggas att med hänsyn till de rapporterade omsättningstillgångarna om bl.a. 4,6 MSEK i totala kortsiktiga fordringar per balansdatumet för Q2-22, kan detta stärka kassan ytterligare. Vi bedömer även att utrymme finns för en stigande försäljning framgent, vilket såldes skulle bidra till en lägre burn rate. Det ska även tilläggas att LL Lucky Games har utestående teckningsoptioner av serie TO1, vilka ger innehavaren rätt att teckna aktier för 2 kr per aktie under oktober 2022. Givet att dessa skulle vara in the money och nyttjas, kan således LL Lucky Games tillföras ytterligare kapital under hösten. Slutligen har även bolaget kommunicerat att övergången till den nya spelplattformen från ReelNRG, vilken förväntas vara genomförd under Q3-22, kommer innebära en kostnadsoptimering på minst 8,5 MSEK per år. Detta förväntas således få en positiv effekt på kassaflödet och bidrar därmed till att LL Lucky Games kan närma sig lönsamhet.

Med hänsyn till den nyligen presenterade Q2-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av LL Lucky Games.

I samband med dagens rapport har vi även varit i kontakt med Mads V. Jørgensen för att ställa några korta frågor.

Could you tell us a bit more about why your revenues did not reach a higher level during Q2 2022?

We finalized the acquisition of ReelNRG, as planned we saw that we in that acquisition not only would get state of the art platform, multiple integrations (around 25) easy access to UKGC, MGA, Gibraltar, and Ontario licenses. On the top of that our game development would become more modern and much faster to marked. We made that transformation in Q2/start Q3 and are almost finished now. We see the result right now in more modern games with cutting edge technology inside – all to the benefits of the players – they are simply just much more fun to play. The transformation of the tech was a huge work and unfortunately did take longer time than expected. During that time, we simply couldn’t integrate new customers, so even though our Tizoc games was ground-breaking, it didn’t come out to enough customers. All that was planned and calculated, it took a bit longer than expected but we are on the right track and know what we did was right. First visible result in Q3 is the huge cost reduction we have been able to do.

What factors points at you being able to deliver higher revenues during the coming months?

Our sales pipe is extremely strong, our new tech setup in place and licenses just around the corner – that means much broader distribution and of course therefore higher turnover.

What do you consider to be crucial in order to reach profitability within the business?

We have taken the right steps to secure it, distribution in a total other way, world class game production, huge cost reduction, stronger sales pipe than ever, 4 new licenses – all that will create the expected uptake in revenue the coming quarters.

Why do you think LL Lucky Games is a good investment opportunity today, and what do you think an investor should keep an eye out for during the next months?

It is now that the fun starts, we have seeded, now we start to harvest. The past years have been about investing in the foundation as communicated, without foundation we would just be a “normal” game studio relying on other’s customers – letting aggregators deciding our destiny. We have shown that we can close contracts with Tier 1 operators direct, with right platforms, licenses, and integrations in place we can start level up revenue. The car will not run without a solid engine.

Looking at our branding awareness in the marked, no small upcoming studio have ever made so much noise with such a small budget.

Kommentar på LL Lucky Games Q1-rapport samt förvärv

2022-06-01

LL Lucky Games slutförde den 27 maj förvärvet av ReelNRG och den 31 maj publicerade bolaget sin delårsrapport för första kvartalet 2022. I samband med detta har även The Treasures of Tizoc officiellt lanserats vilket resulterade i ett nytt intäktsrekord. Aktivitetsnivån kring LL Lucky Games är onekligen hög och följande kommentar är vår sammanfattning av det genomförda förvärvet, såväl som Q1-rapporten.

En närmare titt på rapporten

Under första kvartalet 2022 uppgick nettoomsättningen till 2,1 MSEK (0,03), motsvarande en ökning om hela 7 393 % Y/Y. Dock är detta, som det framgår, en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att bolaget ökade sin försäljning under första kvartalet 2022, där den huvudsakliga förklaringen är att LL Lucky Games spel är tillgängliga hos fler operatörer på flera marknader.

Vad gäller intresset från industrin är det inget LL Lucky Games har brist på, bolaget har uppmärksamhets och nominerats i tre kategorier i CasinoBeats Game Developer Awards samt nominerats till Slot Supplier Rising Star. Fyra nomineringar på mindre än en månad ser vi såklart som en positiv signal om värdet i LL Lucky Games erbjudande och kapacitet som organisation.

Sett till EBIT-resultatet uppgick detta under årets första kvartal till -5,1 MSEK (-3,5), vilket således är en försämring mot jämförbart kvartal 2021. Anledningen till detta är dock som vi skrivit tidigare helt naturlig, då LL Lucky Games är ett annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter (vilket vi kan se gett effekt på bolagets top line), såväl som att bygga upp en större egen organisation. Detta har således påverkat Q1-22 i termer av ökade kostnader. Ser vi till de totala rörelsekostnader uppgick dessa till -7,3 MSEK (-3,6), vilket är en ökning om 3,7 MSEK jämfört med Q1-21. Däremot, jämfört med föregående kvartal (Q4-21), då LL Lucky Games totala rörelsekostnader uppgick till -7,4 MSEK, innebär första kvartalets utveckling i år faktiskt en kostnadsminskning om ca 0,1 MSEK. Vi anser således att LL Lucky Games lyckats växa omsättningen i hög takt och samtidigt bibehållit en god kostnadskontroll under årets inledande månader.

Vid utgången av mars 2022 uppgick kassan till 1,9 MSEK, vilket kan jämföras med 0,7 MSEK vid utgången av Q4-21. Under januari 2022 fyllde LL Lucky Games på kassan genom en riktad emission, vilket tillförde bolaget ca 16 MSEK före emissionskostnader. Att den riktade emissionen skedde till en premie om 9 % anser vi sänder en stark signal. I samband med emissionen tilldelades investerarna även teckningsoptioner av serie TO2, vilka vid fullt nyttjande kan inbringa ytterligare 16 MSEK under april 2023. Gällande bolagets operativa kapitalförbrukning, s.k. burn rate, uppgick denna under Q1-22 till -3,8 MSEK/månad, att jämföra med -2,9 MSEK/månad under föregående kvartal. Givet en liknande kapitalförbrukning även under april/maj, och med hänsyn till den utgående kassan under mars, skulle LL Lucky Games kassa vid det här laget vara förbrukad, allt annat lika. Det ska dock tilläggas att med hänsyn till de rapporterade omsättningstillgångarna om bl.a. 3,6 MSEK i totala kortsiktiga fordringar, såväl som 3,5 MSEK i tecknat men ej inbetalt kapital, per balansdatumet för Q1-22, bör detta ha stärkt kassan efter utgången av mars. Vi bedömer även att utrymme finns för en stigande försäljning framgent, vilket såldes skulle bidra till en lägre burn rate. Vad gäller förvärvet av ReelNRG påverkar detta ej LL Lucky Games burn rate, eftersom köpeskillingen finansieras genom emittering av aktier.

Förvärvet av ReelNRG har genomförts

I början av april 2022 meddelade LL Lucky Games avsikten att förvärva London-baserade ReelNRG för 8,25 MSEK, vilket också fullföljdes den 27 maj. Förvärvet innebär att hela 46 nya spel, samt viktiga licenser i både Storbritannien och Malta, adderas. Totalt sett innebär det att LL Lucky Games, genom sammanslagningen med ReelNRG, driver över 100 spel. Att köpeskillingen finansierar genom att LL Lucky Games emitterar aktier till kursen 3,3 kr, vilket motsvarar en premie om 52 % (!) mot stängningskursen den 6 april (dagen före LOI:et kommunicerades) och 53 % mot stängningskursen dagen före förvärvet slutfördes, ser vi som ett riktigt styrketecken. Likt vi tidigare skrivit påvisar detta även hur undervärderad LL Lucky Games-aktien är just nu. ReelNRG kommer även fortsättningsvis att drivas fristående, LL Lucky Games ser emellertid stora synergier i form av korsförsäljning, kostnadsoptimering samt möjligheten att dela teknik och licenser framöver.

”En viktig del i vår investeringsidé för LL Lucky Games är förvärv, något vi nämnt tidigare att vi räknat med kommer ske under kommande kvartal. Vad gäller finansieringen av dessa har vi utgått från att det vanligtvis kommer ske genom en kombination av likvida medel och emittering av egna aktier. Att LL Lucky Games förhandlat att 100 % av köpeskillingen om 8,25 MSEK för ReelNRG betalas med egna aktier ser vi positivt på, då detta inte kommer belasta bolagets egna rörelsekapital. Att aktierna dessutom emitteras till en rejäl premie ser vi givetvis också mycket positivt på”, säger ansvarig analytiker på Analyst Group.

Med hänsyn till förvärvet av ReelNRG och den nyligen presenterade Q1-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av LL Lucky Games.

Kommentar på LL Lucky Games LOI om förvärv

2022-04-08

LL Lucky Games meddelade igår den 7 april 2022 att de tecknat ett Letter of Intent (LOI) med avsikt att förvärva London-baserade ReelNRG för 8,25 MSEK. Ett genomfört förvärv skulle innebära att hela 46 nya spel, samt viktiga licenser i både Storbritannien och Malta, skulle adderas. ”Att köpeskillingen ska finansierar genom att LL Lucky Games emitterar aktier till en premie om 47 % (!) mot gårdagens stängningskurs ser vi som ett riktigt styrketecken. Det påvisar även hur undervärderad aktien är just nu”, säger ansvarig analytiker på Analyst Group.

Förvärv av andra bolag och speltillgångar inom branschen är ett led i LL Lucky Games tillväxtstrategi, vilket således är i linje med den pågående konsolideringstrenden inom iGamingmarknaden. Genom både organisk och förvärvsdriven tillväxt tillåts LL Lucky Games att snabbare nå en position vari de kan dra nytta av stordriftsfördelar, och på så sätt driva en marginalexpansion och vinna ytterligare marknadsandelar.

ReelNRG är en Londonbaserad spelstudiogrupp med bolag och verksamhet i Storbritannien och Malta. I gårdagens pressmeddelande framgår det att ReelNRG har med sin egen utvecklingsstudio i Hyderabad, Indien, utvecklat och byggt sin egen teknologi och etablerat en stark distribution i Storbritannien och andra reglerade marknader under UKGC, MGA och Gibraltar-licenser. I dagsläget består ReelNRG:s portfölj av 46 spel och över 30 integrationer. ReelNRG kommer även fortsättningsvis att drivas fristående, LL Lucky Games ser emellertid stora synergier i form av korsförsäljning, kostnadsoptimering samt möjligheten att dela teknik och licenser framöver.

”En viktig del i vår investeringsidé för LL Lucky Games är just förvärv, något vi nämnt tidigare att vi räknat med kommer ske under kommande kvartal. Vad gäller finansieringen av dessa har vi utgått från att det vanligtvis kommer ske genom en kombination av likvida medel och emittering av egna aktier. Att LL Lucky Games förhandlat att 100 % av köpeskillingen om 8,25 MSEK för ReelNRG ska betalas med egna aktier ser vi positivt på, då detta inte kommer belasta bolagets egna rörelsekapital. Att aktierna dessutom avses emitteras till en kurs om 3,3 kr/st., vilket således är en premie om hela 47 % mot gårdagens stängningskurs, ser vi givetvis också mycket positivt på. Detta sänder även, enligt oss, en stark signal om hur undervärderad LL Lucky Games aktie är på befintliga nivåer vilket även marknaden, som sedan gårdagens PM handlat upp kursen med 17 % i skrivande stund, verkar hålla med om. Vi ser samgåendet mellan LL Lucky Games och ReelNRG som värdeskapande och i samband med dagens kommentar från oss upprepar vi vårt motiverade värde om 4,1 kr per aktie för LL Lucky Games i ett Base scenario”, säger ansvarig analytiker på Analyst Group.

Hur Analyst Group ser på LL Lucky Games som investering

LL Lucky Games fortsätter uppvisa bra momentum där vi anser att bolaget fortsätter på rätt väg. Framåt, utöver det nyligen kommunicerade LOI:et om förvärv, ser vi ytterligare värdedrivare i form av bl.a. fortsatt lansering till en portfolio av Tier 1-operatörer och ett ökat försäljningsfokus under 2022, vilket, i kombination med flertalet tidigare vunna marknadscertifieringar, kan resultera i en god tillväxt. LL Lucky Games utvecklas enligt våra förväntningar och tills år 2024 estimerar vi att omsättningen har stigit till 64 MSEK i ett Base scenario.

Kommentar LL Lucky Games Q4-rapport

2022-02-25

LL Lucky Games publicerade idag den 25 februari sin delårsrapport för fjärde kvartalet 2021. Följande är några punkter som vi tittat närmare på i samband med rapporten.

- Omsättning och tillväxt

- Utvecklingen i kostnadsbasen

- Den finansiella positionen

- Vad som ligger i korten kommande kvartal

Under fjärde kvartalet 2021 uppgick nettoomsättningen till 1,1 MSEK (0,025), motsvarande en ökning om hela 4 300 % Y/Y. Dock är detta, som det framgår, en ökning från låga nivåer, varför den procentuella ökningen blir något missvisande. Likväl ser vi såklart positivt på att bolaget ökade sin försäljning under fjärde kvartalet 2021, där den huvudsakliga förklaringen är att LL Lucky Games spel är tillgängliga hos fler operatörer på flera marknader. Sett till EBIT-resultatet uppgick detta till

-7,0 MSEK (-2,8), vilket således är en försämring mot jämförbart kvartal 2020. Anledningen till detta är dock naturlig, då LL Lucky Games är ett helt annat bolag idag än för ett år sedan, där flera investeringar har tagits i försäljningsfrämjande aktiviteter, såväl som att bygga upp en större egen organisation. Detta har således påverkat Q4-21 i termer av ökade kostnader. Ser vi till de totala rörelsekostnader uppgick dessa till -8,7 MSEK (-3,2), vilket är en ökning 5,5 MSEK jämfört med Q4-20. Däremot, jämfört med föregående kvartal (Q3-21), då LL Lucky Games totala rörelsekostnader uppgick till -8,0 MSEK, innebär fjärde kvartalets utveckling en kostnadsökning om endast 0,7 MSEK.

Vid utgången av fjärde kvartalet 2021 uppgick kassan till 0,7 MSEK, vilket kan jämföras med 9,4 MSEK vid utgången av Q3-21. Under januari 2022 har dock LL Lucky Games fyllt på kassan genom en riktad emission, vilket tillförde bolaget ca 16 MSEK före emissionskostnader. Att den riktade emissionen skedde till en premie om 9 % anser vi sänder en stark signal. I samband med emissionen tilldelades investerarna även teckningsoptioner av serie TO2, vilka vid fullt nyttjande kan inbringa ytterligare 16 MSEK under april 2023. Gällande bolagets kapitalförbrukning, s.k. burn rate, uppgick denna under Q4-21 till -2,9 MSEK/månad. Givet en liknande kapitalförbrukning även framgent, och med hänsyn till den utgående kassan under december samt tillskottet under januari från den riktade emissionen, skulle LL Lucky Games vara finansierade tills omkring slutet av Q2-22, allt annat lika. Det ska dock tilläggas, med hänsyn till de rapporterade omsättningstillgångarna och kortfristiga rörelseskulderna per balansdatumet för Q4-21, samt en potentiellt stigande försäljning framgent, att utrymme finns för ett bättre rörelsekapital under de närmaste månaderna, vilket skulle innebära en lägre burn rate.

Följande är en sammanställning av kommande aktiviteter som vi räknar med att se mer av under 2022:

- Lansering till en portfolio av Tier 1-operatörer som ligger i bolagets försäljningspipe för 2022.

- Med befintlig organisation, såväl som tänkbara rekryteringar, finns förutsättningar för att bolaget ska kunna lägga mer energi och tid på försäljningsarbetet, vilket således kan resultera i en högre tillväxt under kommande kvartal.

- Att LL Lucky Games under Q4-21 tilldelades flera marknadscertifieringar på fem av Europas viktigaste reglerade marknader, och att spelen därmed bli tillgängliga för online-kasinon i Sverige, Danmark, Tyskland, Italien och Nederländerna, kan utgöra en stark värdedrivare framgent. Likt vad bolaget skriver i sin rapport så är det regulatoriska godkännandet ett betydande kommersiellt lyft, och att tillgången till marknaden är oerhört viktig. Med marknadscertifieringarna har LL Lucky Games nya möjligheter till ökade intäkter under 2022.

Vid framgångsrika utfall av ovan aktiviteter kan det komma att utgöra goda värdedrivare för LL Lucky Games. Vi höjer dock ett varningens finger för vad vi kunnat observera i början av året vad gäller det ekonomiska klimatet, vilket minst sagt varit kyligt för de börsnoterade tillväxt- och utvecklingsbolagen som inte ännu är lönsamma. Vi anser att detta även har drabbat LL Lucky Games, där dock bolaget har klarat sig relativt bra då aktien ”bara” är ned ca 7 % YTD. Sektorrotationen är dock pågående, där många investerare väljer mindre riskfyllda placeringar, t.ex. bolag som har en längre historik av redan positiva kassaflöden. Detta får således en effekt på vilka multiplar olönsamma tillväxt- och utvecklingsföretag värderas till. Hur detta utvecklar sig framgent är något vi kommer att följa noga.

Vi kommer att återkomma med en uppdaterad aktieanalys av LL Lucky Games.

Aktiekurs

0

Värderingsintervall

2023-08-28

Bear

0,28 SEKBase

0,78 SEKBull

1,09 SEKUtveckling

Huvudägare

2024-03-14

Kommentar på Lucky Games Q4-23

2024-03-11

Med den fjärde delårsrapporten för 2023 publicerad står det klart att Lucky Games följde upp föregående kvartal med en fortsatt stark tillväxt, vilken återigen överträffade våra estimat. Följande är vår kommentar och sammanfattning av Q4-rapporten.

En närmare titt på rapporten

Under det fjärde kvartalet 2023 uppgick nettoomsättningen till 10,2 MSEK (1,4), motsvarande en ökning om hela 618 % Y/Y. Utfallet kan jämföras med vårt eget estimat för Q3-23 om 6 MSEK, vilket Lucky Games därmed överträffade med 4,2 MSEK. I Q4-rapporten, vilken är den första som upprättas enligt IFRS, framgår även en mer detaljerad bild av bolagets intäktsströmmar – där det är tydligt att Asien stod för den absoluta merparten av nettoomsättningen under Q4-23 (98 %). I noterna framgår det även att mer än 90 % av koncernens intäkter kom från fyra kunder; kund A 34 %, kund B 24 %, kund C 17 % och kund D 17%, medan 2022 bidrog två kunder individuellt med 72 % respektive 18 %

Sett till omsättningen fanns det förutsättningar för ett bättre utfall vad gäller rörelseresultatet, vilket också blev fallet. Inför rapporten hade vi estimerat ett EBITDA-resultat om -7,4 MSEK, att jämföra med det faktiska utfallet om -5,6 MSEK. Även om rörelseresultatet var negativt, var detta en förbättring jämfört med våra egna estimat, såväl som med jämförbar period 2022 då EBITDA-resultatet uppgick till -8,9 MSEK. Nedan följer en sammanställning och jämförelse mellan vårt kvartalsestimat och faktiskt utfall, samt en överblick av Lucky Games omsättning Q-Q.

Med hänsyn till den presenterade Q4-rapporten kommer vi att återkomma med en uppdaterad aktieanalys av Lucky Games.